¿Qué es la financiación de litigios y cómo funciona?

La financiación de litigios, también denominada financiación de demandas, financiación legal o financiación de litigios por terceros, es un acuerdo financiero sin recurso en el que un financiador de litigios paga la totalidad o parte de los costos legales a cambio de una parte acordada de cualquier acuerdo o indemnización judicial.

Estos acuerdos suelen ser sin recurso, lo que significa que solo se requiere el reembolso si el demandante gana o llega a un acuerdo. Si se pierde el caso, el demandante no debe nada al financiador.

Aunque el término «financiación de litigios» se utiliza a menudo para describir la financiación de demandas corporativas, opera en dos mercados principales, que difieren mucho entre sí. Estos son:

- Financiación legal para consumidores: proporciona a los demandantes individuales dinero en efectivo inmediato mientras su caso está pendiente (normalmente en casos de lesiones personales).

- Financiación de litigios comerciales: proporciona capital a empresas o bufetes de abogados para que puedan llevar a cabo disputas de alto valor, que suelen implicar litigios complejos, como las reclamaciones por infracción de la propiedad intelectual.

Aunque Express Legal Funding se especializa en la financiación legal para consumidores, también conocida como financiación previa al acuerdo o préstamos para litigios, esta guía explica ambos tipos para que pueda ver cómo funciona la financiación de litigios, cuánto cuesta y si es la opción adecuada para su situación.

💡 ¿Necesita financiación ahora mismo? Con Express Legal Funding, puede obtener la aprobación y la financiación en tan solo 24 horas. Solicite hoy mismo financiación previa al acuerdo para cubrir los gastos esenciales mientras su caso está pendiente.

Historia de la financiación de litigios

La financiación moderna de litigios tiene profundas raíces históricas en la Inglaterra medieval, donde se diseñaron estrictas doctrinas legales —mantenimiento, champerty y barratry— para evitar que las personas adineradas manipularan el sistema judicial en beneficio propio.

Estas normas prohibían a terceros financiar demandas a cambio de una parte de las ganancias y, al hacerlo, también bloqueaban acuerdos legítimos que podrían haber ayudado a los demandantes a llevar adelante casos válidos.

A finales del siglo XX, países como Australia y el Reino Unido comenzaron a eliminar estas restricciones, allanando el camino para la financiación moderna de litigios. A principios de la década de 2000, esta práctica se había extendido a Canadá y otras jurisdicciones de derecho anglosajón.

En Estados Unidos, la financiación de litigios comenzó a ganar un gran impulso alrededor de 2010, respaldada por una mayor aceptación entre los tribunales, los bufetes de abogados y los clientes corporativos. Hoy en día, es una industria global que mueve miles de millones de dólares, con mercados de consumo y comerciales consolidados y una supervisión regulatoria cada vez mayor.

Mantenimiento, champerty y barratry: barreras históricas que siguen siendo importantes

Las doctrinas medievales de champerty y maintenance actuaron en su día como barreras para la financiación de litigios y, en algunos estados de EE. UU., su influencia sigue determinando si un contrato de financiación legal es ejecutable.

- Mantenimiento: proporcionar apoyo indebido a la demanda de otra persona sin tener un interés legítimo en el caso. Bajo el sistema feudal, los señores poderosos y los funcionarios reales a menudo financiaban demandas para influir en los resultados o acosar a sus rivales, a veces manteniendo «ejércitos privados de abogados» para perseguir sus propios intereses.

- Champerty: forma específica de mantenimiento en la que un tercero financia una demanda a cambio de una parte de la indemnización. Esta es la restricción más relevante para los debates actuales sobre la financiación de litigios.

- Barratry: La instigación repetida de demandas frívolas para obtener beneficios personales.

Aunque estas doctrinas tenían por objeto proteger la integridad judicial, también impedían a los demandantes con casos sólidos acceder a los recursos financieros que tanto necesitaban. Muchas jurisdicciones, en particular Australia, el Reino Unido y algunas partes de Canadá, abolieron o reformaron estas leyes, lo que permitió el crecimiento de la financiación moderna de litigios.

Por qué es importante hoy en día

En Estados Unidos, las leyes sobre champerty varían mucho de un estado a otro. Algunos siguen aplicando prohibiciones estrictas, mientras que otros permiten la financiación legal por parte de terceros en el marco de unos requisitos normativos y de divulgación definidos. Si un acuerdo de financiación infringe las normas estatales sobre champerty, un tribunal puede declararlo nulo.

Para los demandantes, los bufetes de abogados y los financiadores de litigios, es esencial comprender el panorama legal local antes de seguir adelante con cualquier acuerdo de financiación de litigios.

Tipos de financiación de litigios

La financiación de litigios se divide generalmente en dos categorías principales: financiación legal para consumidores y financiación de litigios comerciales.

Ambas funcionan sin recurso, lo que significa que solo se requiere el reembolso si se gana el caso o se llega a un acuerdo, pero difieren mucho en cuanto a escala, finalidad y estructura de costos.

Lectura relevante: ¿Cuáles son los tipos de financiación legal?

Financiación legal para consumidores

También conocida como financiación previa al acuerdo o anticipo en efectivo por demanda, la financiación legal para consumidores ofrece a los demandantes individuales, como las víctimas de accidentes de tráfico que reclaman una indemnización por daños personales, acceso inmediato a efectivo mientras su caso está pendiente.

- Objetivo: Ayudar a los demandantes a cubrir los gastos básicos, como el alquiler, los servicios públicos, la compra y las facturas médicas, durante el proceso legal, que a menudo es largo.

- Tipos de casos habituales: accidentes automovilísticos, lesiones por resbalones y caídas, accidentes laborales, negligencia médica y otras demandas por lesiones personales.

- Reembolso: Solo se requiere si se gana o se llega a un acuerdo en el caso. La cantidad adeudada incluye el capital adelantado más los honorarios e intereses acordados, todo ello en virtud de un acuerdo sin recurso, lo que significa que no se requiere ningún reembolso si se pierde el caso.

Cómo funciona la financiación legal para consumidores: guía en video

En el siguiente video, desglosamos el proceso de financiación legal para consumidores de una manera sencilla e informativa.

Financiación de litigios comerciales

La financiación de litigios comerciales proporciona a las empresas, bufetes de abogados u otras entidades involucradas en disputas de alto valor el capital necesario para cubrir los elevados costos que supone llevar a cabo un proceso judicial.

- Objetivo: Cubre los costos legales sustanciales sin agotar el capital operativo, lo que permite a las empresas presentar demandas fundadas.

- Tipos de casos habituales: incumplimiento de contrato, propiedad intelectual (infracción de patentes o marcas registradas), reclamaciones antimonopolio, arbitraje internacional, disputas en materia de construcción y litigios entre accionistas.

- Reembolso: Solo se requiere si el caso tiene éxito. Las condiciones suelen implicar precios más elevados debido a plazos más largos, compromisos mayores y un riesgo más alto, y pueden incluir rendimientos escalonados o múltiplos del importe financiado.

Financiación de litigios comerciales y arbitrajes

Dado que muchas disputas comerciales de alto valor se resuelven fuera de los tribunales tradicionales, el arbitraje suele desempeñar un papel central en la estructuración de los acuerdos de financiación de litigios.

En el contexto de la financiación de litigios comerciales, el arbitraje puede influir tanto en el proceso de financiación como en los posibles resultados para los demandantes y los financiadores.

Desde la perspectiva de un financiador de litigios, el arbitraje presenta consideraciones únicas:

- Confidencialidad: los procedimientos de arbitraje suelen ser privados, lo que puede limitar la información pública sobre el progreso del caso, pero también protege los detalles comerciales confidenciales.

- Ejecución: los laudos arbitrales pueden requerir su reconocimiento y ejecución en múltiples jurisdicciones, especialmente en disputas internacionales, lo que puede afectar al riesgo de cobro.

- Control procesal: en algunos arbitrajes, el tribunal puede tener discreción sobre si permite la financiación por terceros y puede exigir la divulgación del acuerdo de financiación a todas las partes.

Los financiadores también esperan que el demandante y su asesor legal mantengan el deber fiduciario de actuar en el mejor interés del caso. Esto incluye tomar decisiones estratégicas que maximicen la recuperación sin verse indebidamente influenciados por la presión del acuerdo o las condiciones de financiación.

El incumplimiento de esta obligación puede crear conflictos entre el demandante, el asesor y el financiador, y puede dar lugar a disputas sobre el control o el reembolso.

Conclusión clave: Las cláusulas de arbitraje y las obligaciones fiduciarias son fundamentales para estructurar los acuerdos de financiación de litigios comerciales. Estos factores no solo afectan a la estrategia del caso, sino que también pueden influir en la fijación de precios, la evaluación de riesgos y los resultados financieros que se analizan más adelante en esta guía.

¿Cuál es la diferencia entre la financiación de litigios comerciales y la financiación de litigios de consumidores?

Aunque tanto la financiación de litigios comerciales como la financiación legal para consumidores ofrecen financiación sin recurso para reclamaciones legales, ambas operan en mercados muy diferentes con costes, riesgos y estructuras de financiación distintos.

La financiación de litigios comerciales suele implicar mayores compromisos de capital, mayor riesgo y plazos más largos, lo que se traduce en precios más elevados y una mayor implicación del financiador en la estrategia del caso.

Por el contrario, la financiación legal para consumidores está diseñada para ser rápida, asequible y con una interferencia mínima, lo que proporciona a los demandantes el flujo de caja que necesitan sin renunciar al control de su caso.

La siguiente tabla resume estas diferencias clave para que pueda comprender rápidamente por qué la financiación legal para consumidores suele ser la opción más rápida y asequible para los demandantes que necesitan ayuda financiera inmediata.

Diferencias clave: financiamiento de litigios civiles frente a litigios comerciales

| Factor | Financiamiento legal para consumidores | Financiación de litigios comerciales |

|---|---|---|

| Tipos de casos típicos | Reclamaciones por lesiones personales (accidentes automovilísticos, resbalones y caídas, lesiones en el lugar de trabajo) | Disputas a gran escala (incumplimiento de contrato, propiedad intelectual, antimonopolio, arbitraje internacional) |

| Tamaño de la financiación | Cantidades más pequeñas para cubrir los gastos de manutención o los costos legales limitados | A menudo, millones de dólares para financiar litigios complejos que duran varios años |

| Duración del caso | De meses a 1-2 años de media | Varios años; a menudo incluye apelaciones o ejecución transfronteriza |

| Perfil de riesgo | Moderado: basado en la responsabilidad clara y la cobertura del seguro | Alto: cuestiones legales complejas, jurisdicciones inciertas y riesgos de aplicación |

| Estructura de costos | Capital más comisiones e intereses (sin recurso). En promedio, el reembolso en los casos exitosos equivale a entre el 20 % y el 30 % de la indemnización. | A menudo, precios más elevados. Puede implicar rendimientos escalonados, múltiplos del monto financiado (por ejemplo, 3-5 veces) y comisiones adicionales. |

| Obligación de reembolso | Solo si se gana o se llega a un acuerdo en el caso | Solo si se gana o se llega a un acuerdo en el caso |

| Influencia en la estrategia | Sin influencia: los financiadores no intervienen en la dirección del caso; todas las decisiones legales se toman entre el demandante y su abogado | Los financiadores pueden contar con abogados internos que aportan ideas sobre la estrategia de litigio, las decisiones de conciliación y la dirección del caso para proteger su inversión |

| Por qué varían los precios | Avances más pequeños, plazos más cortos, menor riesgo general | Mayores compromisos de capital, plazos más largos, mayor incertidumbre |

¿Cuál es el propósito de la financiación de litigios?

El propósito de la financiación de litigios es proporcionar fondos para reclamaciones legales, de modo que los demandantes y los bufetes de abogados puedan llevar adelante casos sólidos sin tener que pagar el costo total por adelantado. Esta financiación sin recurso:

- Nivela el campo de juego frente a oponentes con mayor financiación.

- Apoya el acceso a la justicia para las partes con recursos limitados.

- Garantiza que los casos se decidan en función de sus méritos y no de las limitaciones financieras.

Permite la monetización de los casos, lo que permite a los demandantes obtener valor de sus reclamaciones legales antes de la resolución.

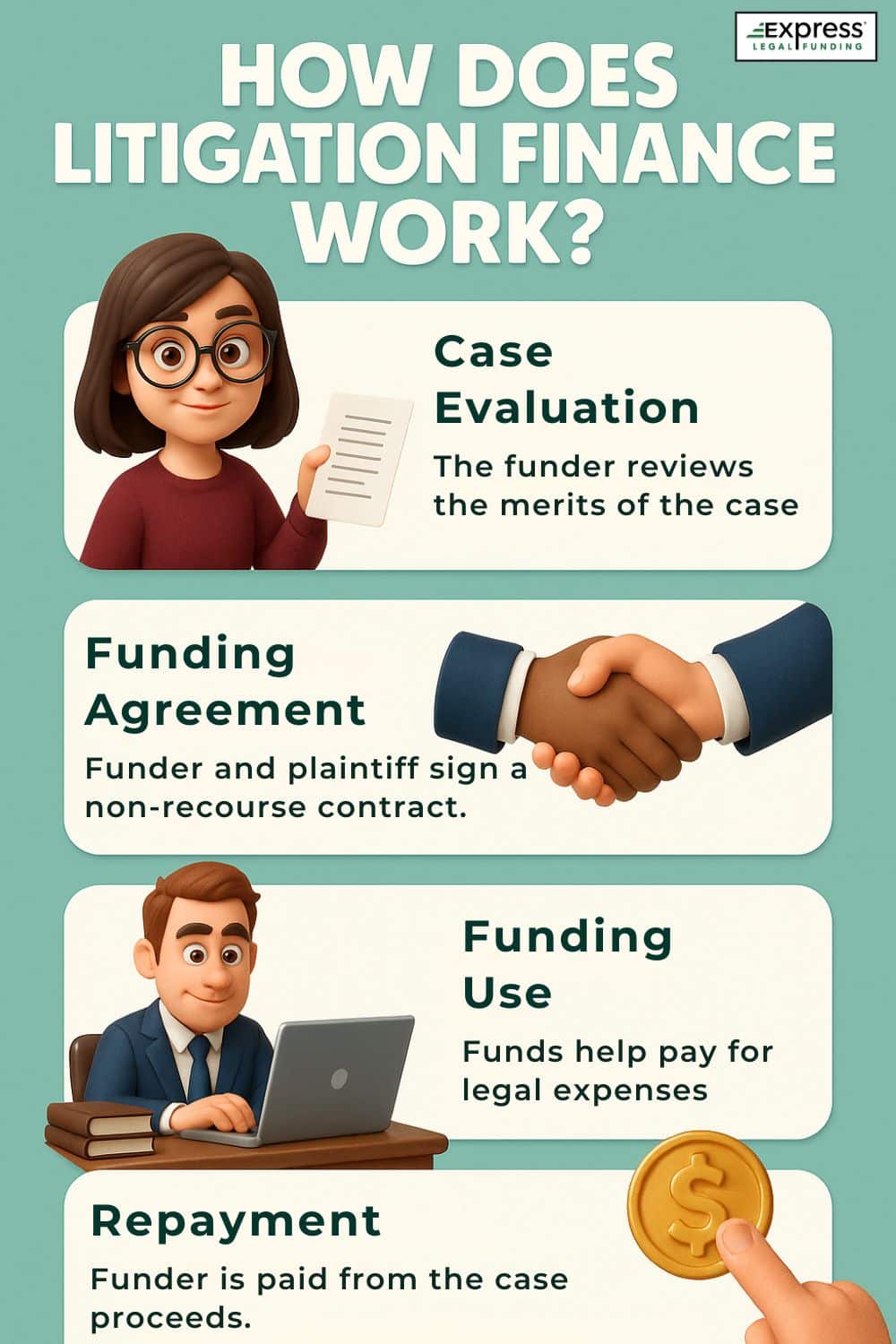

¿Cómo funciona la financiación de litigios?

La financiación de litigios suele seguir cuatro pasos principales. Aunque la estructura es similar para los casos de consumo y los casos comerciales, el proceso, la complejidad y los plazos varían mucho entre ellos.

Paso 1: evaluación del caso

El financiador del litigio lleva a cabo un exhaustivo proceso de diligencia debida para evaluar las posibilidades de éxito del caso. Esto incluye la revisión de los precedentes legales, los modelos de daños y perjuicios, la jurisdicción aplicable, la cuantía potencial de la indemnización y la ejecutabilidad y cobrabilidad de cualquier sentencia.

En los litigios comerciales, esta etapa es más intensa y puede llevar semanas o incluso meses debido a la complejidad de las cuestiones jurídicas, la multiplicidad de jurisdicciones y el detallado análisis financiero.

Paso 2: Acuerdo de financiación

Si se aprueba el caso, las partes firman un contrato sin recurso en el que se establece el importe de la financiación, la estructura de reembolso y el porcentaje acordado de recuperación o el multiplicador fijado. Dado que el acuerdo es sin recurso, el reembolso solo es necesario si el caso se resuelve con un acuerdo o una sentencia favorable.

Paso 3: uso de la financiación

Los fondos se proporcionan por adelantado. En la financiación legal para consumidores, el dinero suele cubrir los gastos básicos de subsistencia, como el alquiler, los servicios públicos y las facturas médicas, o los gastos limitados relacionados con el caso.

En la financiación de litigios comerciales, la financiación suele cubrir gastos sustanciales como los honorarios de los abogados, los peritos, la presentación de documentos y la preparación del juicio.

Paso 4: Reembolso y supervisión

Si el caso tiene éxito, el financiador recibe el pago directamente de la liquidación o la sentencia antes de que los ingresos restantes se destinen al demandante o al bufete de abogados.

Tanto los financiadores legales de consumidores como los comerciales pueden solicitar actualizaciones periódicas sobre el progreso del caso, las decisiones judiciales clave o las negociaciones del acuerdo para supervisar el riesgo de su inversión. Si se pierde el caso, el demandante no debe nada al financiador.

Resumen del calendario:

- Casos de consumidores: la financiación se suele proporcionar en un plazo de 24 a 48 horas después de que el financiador reciba la documentación necesaria de su abogado.

- Casos comerciales: el proceso puede tardar entre semanas y varios meses, debido a la mayor diligencia debida, la revisión de las pruebas y las complejas negociaciones que conlleva.

Costos de la financiación de litigios

Precios de la financiación legal para consumidores

En la mayoría de los casos, el costo de la financiación legal para consumidores se basa en el monto principal adelantado más las comisiones y los intereses, todo ello en virtud de un acuerdo sin recurso, lo que significa que solo se requiere el reembolso si se gana o se llega a un acuerdo en el caso.

Aunque los importes exactos de la devolución dependen de factores como la duración del caso y las condiciones del contrato, en los casos que prosperan, la devolución total suele equivaler a entre el 20 % y el 30 % del importe del acuerdo.

Los plazos más cortos suelen suponer menores costos, mientras que los casos que duran un año o más pueden acumular intereses y honorarios más elevados.

Precios de la financiación de litigios comerciales

El costo de la financiación de litigios comerciales es significativamente más alto por cada dólar financiado en comparación con la financiación al consumidor. Esto se debe a que los compromisos de capital son mayores, los casos son más complejos y los plazos son más largos, a menudo de varios años. Los financiadores se enfrentan a una mayor inmovilización de capital y a un mayor riesgo, lo que se refleja en sus precios.

Los acuerdos pueden incluir rendimientos escalonados, múltiplos del monto financiado (por ejemplo, 3-5 veces) y comisiones adicionales. Cuanto más se prolongue el litigio, mayor será el porcentaje de rendimiento del financiador.

Condiciones del mercado e impacto en los costos

Las recientes tendencias del sector han hecho que la obtención de financiación sea más competitiva. Según el informe de Westfleet Advisors de 2024, los financiadores de litigios en Estados Unidos comprometieron 2300 millones de dólares en nuevos acuerdos el año pasado, lo que supone una caída del 16 % con respecto a 2023 y casi un 30 % por debajo de los niveles de 2022.

Aunque los 42 financiadores activos que participaron en la encuesta mantuvieron un total de 16 100 millones de dólares en activos bajo gestión, la menor disponibilidad de capital ha dado lugar a una suscripción más selectiva y a aprobaciones más lentas, especialmente en asuntos comerciales de mayor riesgo.

Conclusión clave: La financiación de litigios comerciales es más cara porque los financiadores asumen un mayor riesgo financiero y comprometen un capital sustancial durante períodos prolongados. En el actual mercado restrictivo, estas diferencias de costo entre la financiación de consumo y la comercial son aún más pronunciadas. La financiación legal de consumo sigue siendo, en general, más rápida, de menor escala y más asequible para los demandantes individuales.

Ejemplos de costos de la financiación de litigios

Comprender cómo funciona el reembolso tanto en la financiación de litigios de consumidores como en la financiación de litigios comerciales puede ayudarle a comparar los costos, los plazos y los posibles rendimientos. A continuación se presentan dos escenarios reales.

Ejemplo 1: financiación de litigios civiles

Un demandante por lesiones personales que espera un acuerdo por un accidente automovilístico recibe 10 000 dólares en financiación previa al acuerdo para ayudar a pagar el alquiler, los servicios públicos y las facturas médicas mientras el caso está pendiente.

- Duración del caso: 12 meses

- Condiciones de reembolso: capital más los honorarios e intereses acordados, todo ello en virtud de un acuerdo sin recurso (sin reembolso si se pierde el caso).

- Resultado: El caso se resuelve por 125,000 dólares. El reembolso total al financiador es de 15,850 dólares, lo que equivale aproximadamente al 12.7 % del acuerdo bruto. Después de pagar los honorarios de los abogados y los gravámenes médicos, se espera que el demandante obtenga entre 40,000 y 60,000 dólares en ingresos finales.

🔍 Explore nuestra calculadora interactiva de préstamos para litigios

Ejemplo 2: financiación de litigios comerciales

Una empresa tecnológica presenta una demanda por infracción de patente contra un competidor con gran capacidad financiera y obtiene 3 millones de dólares en financiación para litigios comerciales con el fin de pagar los honorarios de los abogados, los peritos y los análisis técnicos.

- Duración del caso: 4 años, incluidas las apelaciones

- Condiciones de reembolso: acuerdo sin recurso con un rendimiento escalonado: el financiador recibe cuatro veces la cantidad financiada si el caso tiene éxito.

- Resultado: El caso se resuelve por 25 millones de dólares. El financiador del litigio recibe 12 millones de dólares de la indemnización, lo que ilustra el mayor costo por dólar financiado debido a la larga duración, el elevado riesgo y la importante inmovilización de capital. Tras pagar los honorarios legales y otros gastos, la empresa se queda con el resto de la indemnización.

¿Por qué elegir Express Legal Funding?

- Financiación rápida y asequible: obtenga la aprobación rápidamente con tasas transparentes y competitivas diseñadas para que usted se quede con una mayor parte de su liquidación.

- 100 % sin recurso: no debe nada si pierde su caso, sin cargos ocultos ni sorpresas.

- Confianza en todo el país: hemos ayudado a clientes de todo Estados Unidos a acceder al apoyo financiero que necesitan mientras sus casos están pendientes.

Lectura relevante: 10 razones para elegir Express Legal Funding

¿Por qué alguien necesitaría financiación de litigios por parte de terceros?

Alguien necesitaría financiación de litigios por parte de terceros si tiene un caso legal sólido, pero carece del dinero necesario para cubrir los honorarios de los abogados, los peritos, las costas judiciales o los gastos de manutención durante el juicio. Ayuda a particulares, empresas y bufetes de abogados a gestionar el flujo de caja, compartir el riesgo y presentar reclamaciones sin inmovilizar su propio capital.

¿Afecta la financiación de litigios a las negociaciones para llegar a un acuerdo?

Sí, la financiación de litigios puede influir en las negociaciones para llegar a un acuerdo, a menudo de forma positiva. En el caso de los demandantes consumidores, puede reforzar indirectamente su posición al aliviar la presión financiera, lo que les permite rechazar ofertas a la baja y esperar a obtener una indemnización justa.

Sin embargo, en los casos comerciales, los financiadores pueden influir directamente en las decisiones de conciliación para proteger su inversión, lo que añade un factor adicional a tener en cuenta en el proceso de negociación.

Ventajas e inconvenientes de la financiación de litigios: ¿merece la pena?

La financiación de litigios puede ser una herramienta valiosa para los demandantes, los bufetes de abogados y las empresas, pero no está exenta de inconvenientes. A continuación, se ofrece un desglose claro de las principales ventajas y desventajas para que pueda decidir si es la opción adecuada para su caso.

Ventajas de la financiación de litigios

- Iguala las condiciones: proporciona a los demandantes y a las empresas los recursos necesarios para enfrentarse a oponentes con una buena financiación.

- Acceso a la justicia: permite que los casos sólidos sigan adelante incluso cuando el demandante carece de los fondos necesarios para pagar los costos legales por adelantado.

- Transferencia de riesgos: el financiador asume el riesgo financiero si se pierde el caso, sin necesidad de reembolso en los acuerdos sin recurso.

- Estabilidad del flujo de caja: ayuda a los bufetes de abogados y a las empresas a gestionar el flujo de caja mientras se tramitan casos prolongados.

- Mayor poder de negociación en los acuerdos: permite a los demandantes esperar ofertas justas en lugar de aceptar acuerdos bajos debido a la presión financiera.

Inconvenientes de la financiación de litigios

- Reducción de la recuperación neta: la parte correspondiente al financiador se deduce del acuerdo o la sentencia, lo que reduce la cantidad final que recibe el demandante.

- Requisitos de divulgación: algunos tribunales y paneles de arbitraje exigen que se divulgue el acuerdo de financiación del caso por parte de terceros.

- Acuerdos complejos: las condiciones varían considerablemente; es esencial realizar una revisión legal independiente antes de firmar.

- Riesgos de percepción: la parte contraria puede intentar utilizar la financiación como desventaja táctica en el litigio.

- Influencia en los casos comerciales: en algunos litigios comerciales de alto valor, los financiadores pueden tener voz y voto en la estrategia del litigio o en las decisiones de conciliación para proteger su inversión.

¿Vale la pena la financiación de litigios?

La financiación de litigios puede valer la pena si tienes un caso legal sólido, pero careces de los fondos necesarios para llevarlo adelante. Te permite cubrir los costos legales sin arriesgar tu propio dinero, ya que solo es necesario reembolsar el préstamo si ganas o llegas a un acuerdo.

Sin embargo, la contrapartida es que la participación del financiador reducirá su recuperación final, por lo que es importante sopesar los posibles beneficios frente al costo y las condiciones del acuerdo.

Alternativas a la financiación de litigios

Si la financiación de litigios no es la opción adecuada, los demandantes y las empresas tienen otras opciones para cubrir los costos legales:

- Acuerdos de honorarios contingentes: los abogados reciben un porcentaje de la indemnización en lugar de un pago por adelantado o de facturar a los clientes una tarifa por hora.

- Líneas de crédito corporativas: financiación tradicional disponible para empresas con suficiente solvencia crediticia.

- Seguro posterior al evento (ATE): cubre los riesgos de costos adversos si se pierde el caso.

- Autofinanciación: utilizar reservas personales o empresariales para pagar directamente los gastos legales.

¿Es legal la financiación de litigios y cómo se regula?

Sí, la financiación de litigios es legal en la mayoría de los estados de EE. UU. y se utiliza ampliamente a nivel internacional. Sin embargo, las normas varían según la jurisdicción. Algunos estados aún tienen leyes contra la champerty u otras restricciones, y ciertos tribunales o paneles de arbitraje exigen la divulgación de los acuerdos de financiación.

Regulación estatal de la financiación de litigios

- Nevada: exige a los financiadores comerciales que se registren y cumplan las normas de divulgación establecidas en el capítulo 604C de los Estatutos Revisados de Nevada.

- Maine: promulgó las Prácticas de Financiamiento Legal (Título 9-A, Artículo 12), que limitan ciertos términos contractuales y exigen una divulgación clara en los acuerdos de financiamiento legal para consumidores.

Tendencias a nivel federal en materia de financiación de litigios:

Los legisladores han presentado periódicamente proyectos de ley para aumentar la transparencia en la financiación de litigios por terceros, especialmente en casos comerciales. Entre los ejemplos más destacados se incluyen:

- Ley de Transparencia en la Financiación de Litigios de 2021

- Ley de Protección de Nuestros Tribunales contra la Manipulación Extranjera de 2023

Un factor clave que motiva estas propuestas federales es el temor a la influencia extranjera en los litigios estadounidenses, y China se cita con frecuencia en las audiencias y los informes del Congreso como una posible fuente de financiación estratégica de litigios.

Mejores prácticas y directrices globales y estadounidenses para la financiación de litigios por terceros:

- La Asociación Americana de Abogados (ABA) ha publicado unas directrices sobre mejores prácticas para los acuerdos de financiación de litigios por terceros.

- El Consejo Internacional para el Arbitraje Comercial (ICCA) promueve la transparencia y la divulgación en la financiación de arbitrajes.

Conclusión clave: La financiación de litigios comerciales se ve más directamente afectada por estas tendencias normativas debido al mayor valor de los casos y a los frecuentes elementos transfronterizos, mientras que la financiación de litigios de consumidores se regula principalmente a nivel estatal.

Preguntas frecuentes y guías relacionadas

- ¿Qué es la financiación legal sin recurso?

- ¿Necesito un abogado para obtener financiación legal?

- ¿Cuánto cuesta la financiación legal previa al acuerdo?

Financiación de litigios: conclusiones clave y reflexiones finales

La financiación de litigios, ya sea para consumidores o empresas, puede ser una herramienta fundamental para que los demandantes y las empresas puedan presentar reclamaciones legales sólidas sin contraer deudas adicionales. En Express Legal Funding, ayudamos a las víctimas de lesiones personales y accidentes de todo el país a acceder a una financiación rápida, asequible y 100 % sin recurso mientras sus casos están pendientes.

Al comprender el panorama de la financiación de litigios, usted puede tomar decisiones informadas sobre si la financiación es adecuada para usted y evitar llegar a un acuerdo demasiado pronto debido a la presión financiera.

Obtenga financiación legal rápidamente: solicítela ahora y siga luchando por obtener una indemnización completa

Si necesita dinero ahora para cubrir gastos esenciales mientras espera su acuerdo, no se demore. Solicítelo hoy mismo y podría obtener la financiación en tan solo 24 horas después de la aprobación, lo que le dará la solidez financiera necesaria para seguir luchando por la indemnización que se merece.

Llámenos al (888) 232-9223 o solicítelo en línea hoy mismo para comenzar con la financiación previa al acuerdo.