Afrontar las consecuencias de un acontecimiento inesperado, ya sea un accidente automovilístico, un desastre doméstico o una emergencia médica, puede resultar abrumador. En medio del caos, se supone que las compañías de seguros deben ser un faro de esperanza, proporcionando ayuda y apoyo financiero

Sin embargo, muchos asegurados y víctimas de lesiones personales se ven envueltos en una red de retrasos y obstáculos burocráticos que parecen no tener fin. Estas tácticas dilatorias, que suelen emplear las compañías de seguros, pueden convertir un proceso de reclamación sencillo en una experiencia frustrante.

Comprender por qué su reclamación está tardando tanto es fundamental, no solo para aliviar el estrés, sino también para empoderarle para que tome medidas. Esta guía tiene como objetivo arrojar luz sobre las estrategias comunes utilizadas por las aseguradoras para retrasar las reclamaciones y ofrece consejos prácticos sobre cómo contrarrestar estas tácticas de manera eficaz.

Si se equipa con conocimientos y estrategias, podrá navegar por el panorama de los seguros con confianza, asegurándose de recibir la indemnización que le corresponde de manera oportuna.

Tanto si se enfrenta a una reclamación por daños materiales menores como si se está recuperando de una lesión grave, comprender cómo contrarrestar los retrasos de las aseguradoras puede ser fundamental para garantizar la indemnización que necesita y recuperar el control sobre su recuperación.

¿Cuáles son las tácticas de retraso de las compañías de seguros?

Las tácticas dilatorias de las compañías de seguros son métodos estratégicos utilizados por las aseguradoras para ralentizar el proceso de reclamación, lo que dificulta que los asegurados reciban una indemnización oportuna. Estas tácticas suelen estar diseñadas para reducir los importes de los pagos, desanimar a los reclamantes o ganar tiempo para que la aseguradora retenga los fondos.

Tácticas de retraso habituales utilizadas por las compañías de seguros:

- Solicitudes repetidas de documentación: solicitar los mismos formularios o documentación adicional para retrasar el proceso.

- Comunicación tardía: Tardar semanas en responder a llamadas, correos electrónicos o actualizaciones de estado.

- Lenguaje ambiguo en las pólizas: utilizar jerga confusa para limitar lo que cubre la póliza o denegar las reclamaciones.

- Aguas en la investigación: realizar revisiones largas e innecesarias con el pretexto de verificar la legitimidad.

- Cambios en los requisitos: añadir nuevas exigencias después de haber presentado la documentación inicial.

Estas tácticas pueden causar un estrés financiero y una frustración emocional significativos, especialmente cuando los asegurados dependen de pagos puntuales para recuperarse de una pérdida. Reconocer estos comportamientos a tiempo permite a los reclamantes responder de forma proactiva y evitar que se les presione para llegar a un acuerdo injusto.

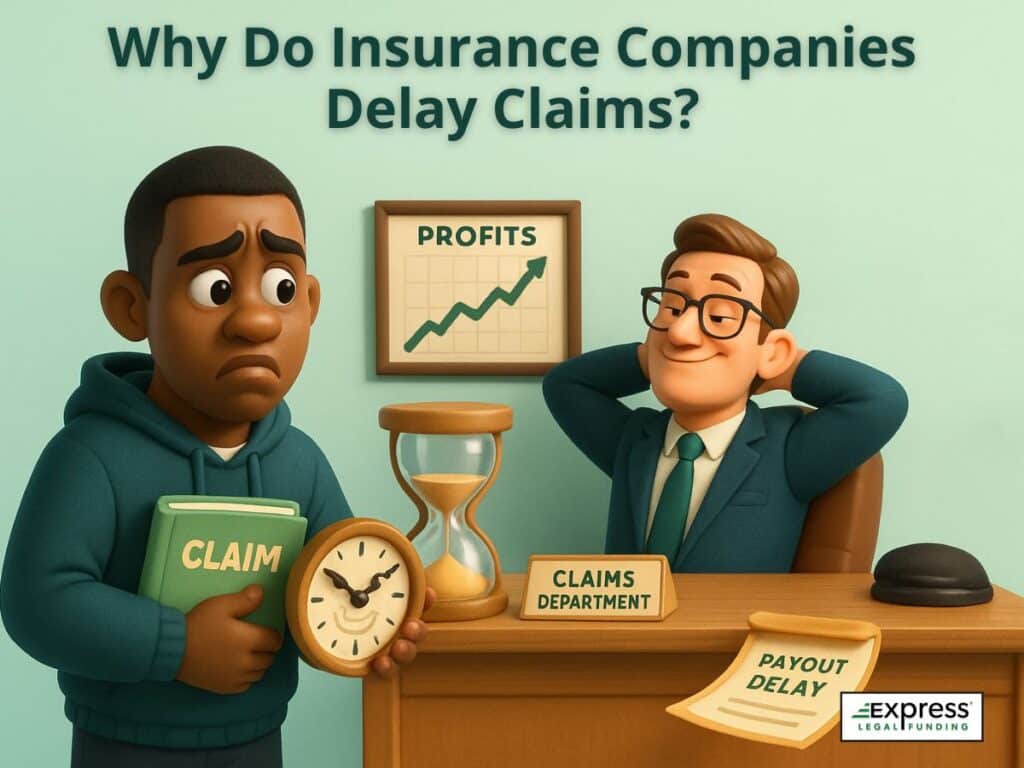

¿Por qué las compañías de seguros retrasan las reclamaciones?

Las compañías de seguros suelen retrasar las reclamaciones no porque tengan que hacerlo, sino porque les beneficia económicamente. Aunque se promocionen como rápidas y centradas en el cliente, estos retrasos suelen ser estratégicos y estar motivados por el lucro. Cuanto más tiempo se tarda en resolver una reclamación, más influencia ganan las aseguradoras sobre el asegurado.

Estas son las dos razones principales por las que las aseguradoras retrasan intencionadamente las reclamaciones:

1. Para obtener intereses sobre los fondos de liquidación no pagados

Las aseguradoras reservan dinero para las reclamaciones pendientes, pero en lugar de pagar rápidamente, a menudo invierten esos fondos en activos de bajo riesgo, como bonos del Tesoro de EE. UU. u otros valores de renta fija. Esta estrategia genera ingresos pasivos mientras su pago está en espera. Cada día que se retrasa su indemnización, se ganan intereses de forma silenciosa, para la compañía de seguros, no para usted.

Según la Asociación Nacional de Comisionados de Seguros (NAIC), las compañías de seguros estadounidenses tenían más de 8,98 billones de dólares en efectivo y activos invertidos a finales de 2024. Aproximadamente el 60,4 % de esa cartera se invirtió en bonos, incluidos los del Tesoro, lo que ilustra lo importantes que son los activos que devengan intereses para su modelo de negocio.

Cuanto más tiempo retienen las aseguradoras los fondos de liquidación, más se benefician de los intereses, mientras que los asegurados soportan el costo del retraso.

Para poner en perspectiva los beneficios potenciales de esta estrategia, State Farm reveló en 2024 que tenía 8810 millones de dólares en reservas para siniestros, una cantidad que, con los tipos de interés actuales, podría generar más de 300 millones de dólares en ingresos anuales por intereses para la empresa.

Este modelo de beneficios incentiva a las compañías de seguros a retener los fondos de liquidación durante el mayor tiempo posible.

Ejemplo de una compañía de seguros que se beneficia del retraso en la liquidación

Supongamos que una compañía de seguros debe a un reclamante 100 000 dólares en una liquidación personal.

En lugar de pagar de inmediato, la aseguradora retrasa el pago durante seis meses, una táctica de demora habitual.

Si la compañía mantiene esos 100 000 dólares en una cuenta que devenga un interés anual del 4 %, esto es lo que ocurre:

- 4 % anual = 2 % en 6 meses

- 2 % de 100 000 dólares = 2000 dólares en intereses devengados

Cuando la aseguradora finalmente paga al reclamante los 100 000 dólares completos, ya ha ganado 2000 dólares en intereses. Eso significa que el costo real del pago fue solo de 98 000 dólares, mientras queel asegurado soportó retrasos innecesarios, estrés y, posiblemente, dificultades económicas.

Conclusión: retrasar los pagos es una estrategia comercial calculada. Cada día que la compañía de seguros se demora, es su dinero el que les hace ganar más dinero.

2. Para presionarlo a aceptar menos

Los retrasos son una herramienta para desgastar a los reclamantes, especialmente cuando se trata de facturas médicas, salarios perdidos o costos de reparación. A medida que pasa el tiempo, el estrés financiero aumenta. Muchos asegurados, desesperados por cualquier forma de alivio, aceptarán una oferta de liquidación baja solo para seguir adelante, incluso si está muy por debajo del valor real de la reclamación. Esto le ahorra dinero a la aseguradora y cierra el caso rápidamente en sus términos.

Explicación de los tipos más comunes de tácticas de retraso de las aseguradoras

Las compañías de seguros utilizan diversas tácticas para ralentizar el proceso de reclamación y limitar los pagos. A continuación se presentan las estrategias más comunes a las que deben estar atentos los reclamantes.

El juego de la espera (comunicación retrasada)

Una de las tácticas de retraso más frustrantes es la falta de comunicación oportuna. Las aseguradoras retrasan intencionadamente las actualizaciones y evitan rendir cuentas.

Cómo funciona el juego de la espera

- No responden a las llamadas o los correos electrónicos durante días o semanas.

- Repiten mensajes vagos como «Su reclamación está siendo revisada»

- Cambian de perito a mitad de la reclamación sin dar explicaciones.

- Exigir la aprobación del gerente o supervisor y luego guardar silencio.

Por qué es eficaz para las aseguradoras

Este silencio aumenta la ansiedad y la incertidumbre, lo que a menudo hace que los reclamantes se sientan impotentes y más propensos a llegar a un acuerdo rápidamente.

Ejemplo de situación:

- Semana 1: Usted presenta su reclamación por accidente automovilístico.

- Semana 2: La aseguradora confirma la recepción, sin más contacto.

- Semana 3: Usted hace un seguimiento. Le dicen que está «con un perito»

- Semana 4: Todavía no hay novedades. Recibes un mensaje ambiguo: «Todavía en revisión»

- Semana 5: Le solicitan documentos que ya ha presentado.

Mientras tanto, las facturas se acumulan y usted se ve tentado a aceptar un acuerdo rápido y bajo solo para seguir adelante.

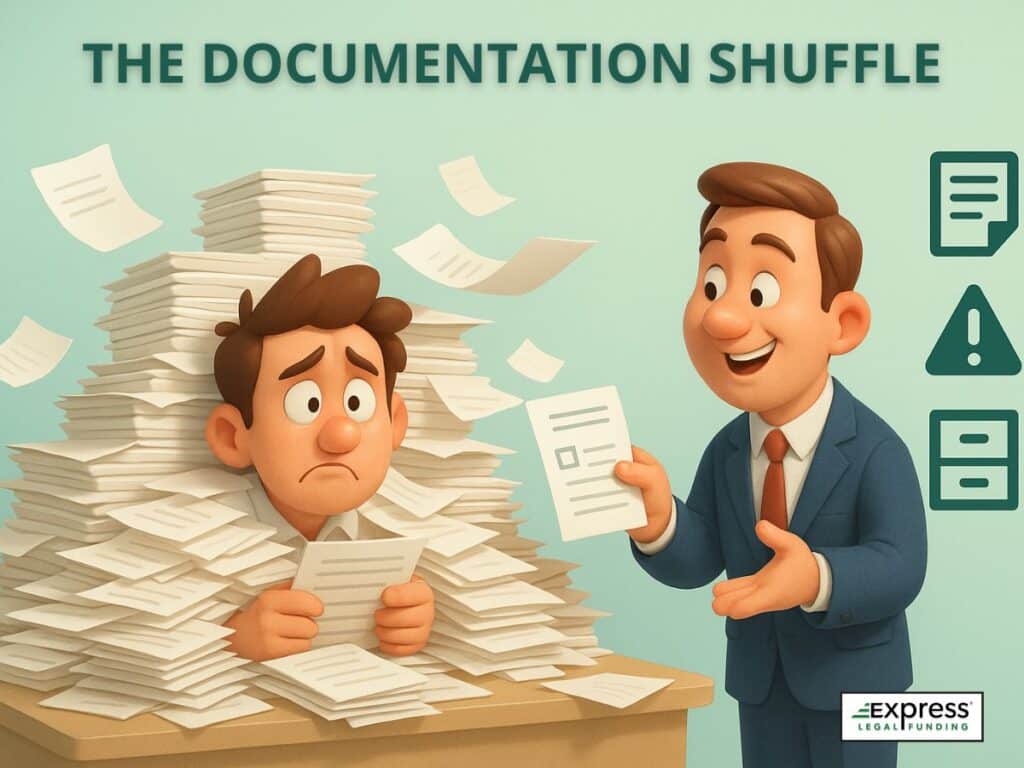

El juego de la documentación

Esta táctica consiste en solicitar repetidamente documentación adicional o redundante, incluso cuando el asegurado ya ha presentado la documentación necesaria.

Cómo funciona la confusión con la documentación

Solicitudes repetidas:

- Pedir de nuevo los expedientes médicos, los informes policiales o los presupuestos de reparación.

- Afirmar que los documentos de la reclamación eran «ilegibles» o que nunca se recibieron.

Nuevas exigencias a mitad del proceso:

- Solicite cartas de verificación de salario a su empleador.

- Exija historiales médicos actualizados con nuevas fechas.

- Solicite declaraciones juradas ante notario después de haber expuesto su caso.

Solicitudes de documentación irrelevante o excesiva:

- Solicite declaraciones de impuestos completas en lugar de recibos de sueldo.

- Solicitar historiales médicos anteriores que no guardan relación con su lesión.

- Exigir duplicados de documentos de propiedad o fotos enviadas anteriormente.

Descubra cómo sus registros médicos pueden determinar el éxito o el fracaso de su reclamación: Cómo influyen los registros médicos en los acuerdos por accidentes de tráfico

Por qué es eficaz para las aseguradoras

- Pierde tiempo y energía: buscar documentos se convierte en un trabajo en sí mismo.

- Crea inconsistencias: las discrepancias menores pueden utilizarse para disputar o denegar la reclamación.

- Carga la culpa: si se retrasa en la reenvío, pueden culparle por el retraso.

Ejemplo hipotético:

El reclamante de un accidente automovilístico presenta todos los documentos necesarios:

- Semana 1: se envían las facturas médicas, el informe del accidente y las fotos de los daños.

- Semana 2: La aseguradora solicita historiales médicos adicionales no relacionados.

- Semana 3: Ahora se requiere una carta de verificación de salario.

- Semana 4: El ajustador dice que hay que rellenar un nuevo formulario antes de la revisión.

Cada nueva solicitud reinicia el proceso y aumenta la presión sobre el reclamante para que llegue a un acuerdo rápidamente.

La investigación se estanca

Las compañías de seguros suelen alargar las investigaciones de las reclamaciones como táctica dilatoria, incluso cuando ya disponen de información suficiente.

Cómo funcionan los retrasos en la investigación

Proceso de «verificación» prolongado:

- Alegar la necesidad de una revisión más profunda sin un plazo claro.

- Seguir diciendo «Todavía en revisión» durante semanas o meses.

Solicitudes que retrasan la resolución:

- Solicitar múltiples entrevistas o declaraciones escritas.

- Exigir inspecciones innecesarias o evaluaciones de terceros.

- Retrasar las decisiones hasta que un «especialista» o «supervisor» dé su visto bueno.

Tácticas enmarcadas como diligencia debida:

- Justificar los retrasos alegando que se está «descartando el fraude»

- Utilizar términos vagos como «pendiente de determinación de responsabilidad»

- Prolongar la vigilancia o la verificación de antecedentes más allá de lo necesario.

Estas acciones pueden parecer oficiales a simple vista, pero su verdadera intención es retrasar y frustrar a los reclamantes para que se rindan o acepten menos.

Por qué es eficaz para las aseguradoras

- Retrasan el pago sin denegarlo: al alargar la investigación, las aseguradoras pueden evitar pagar la reclamación mientras técnicamente la mantienen abierta, sin enfrentarse a consecuencias legales por denegarla.

- Desgasta al asegurado: los retrasosprolongados e inexplicables frustran a los reclamantes, lo que aumenta la probabilidad de que acepten una indemnización menor o abandonen la reclamación por completo.

- Justifica la inacción: alegar la necesidad de «descartar el fraude» o «verificar los daños» da a las aseguradoras una razón para evitar avanzar en el proceso, al tiempo que aparentan cumplir con la normativa.

- Construye una defensa: las investigaciones prolongadas dan a la aseguradora tiempo para reunir pruebas y prepararse para disputar o denegar la reclamación de forma más eficaz si se impugna.

Jerga confusa y letra pequeña

Las compañías de seguros suelen utilizar un lenguaje complejo y ambiguo para confundir a los asegurados. Esto dificulta a los reclamantes saber qué es lo que realmente cubre la póliza y facilita a las aseguradoras manipular los resultados.

Ejemplos comunes de lenguaje engañoso en los seguros

- Gastos razonables y habituales: se utilizan para pagar menos de lo debido en las facturas médicas alegando que su tratamiento ha costado más que la «media», una cifra que no definen.

- Valor real en efectivo (ACV): las pólizas pueden afirmar que cubren los costos de sustitución, pero en realidad solo pagan el valor depreciado del artículo.

- Tergiversación material: cláusula vaga que puede justificar la denegación de una reclamación si la aseguradora considera que se ha tergiversado cualquier información, por insignificante que sea.

- Cobertura basada en la ocurrencia con exclusiones:

Parece una cobertura amplia, pero esconde restricciones que limitan los pagos si los eventos ocurrieron fuera de plazos específicos.

Por qué es eficaz para las aseguradoras

- Crea ambigüedad: los términos vagos o técnicos dificultan que los asegurados comprendan lo que cubre la póliza, lo que da a las aseguradoras más margen para interpretar las pólizas a su favor.

- Desalienta las apelaciones: cuando los reclamantes no comprenden completamente el motivo de la denegación, son menos propensos a impugnarla o presentar una queja formal.

- Traslada la culpa al asegurado: las aseguradoras pueden alegar que el malentendido fue culpa del reclamante por no leer detenidamente el contrato.

- Limita los pagos: al citar exclusiones o lagunas jurídicas ocultas en la letra pequeña, las aseguradoras reducen la cantidad que tienen que pagar, a veces denegando por completo reclamaciones válidas.

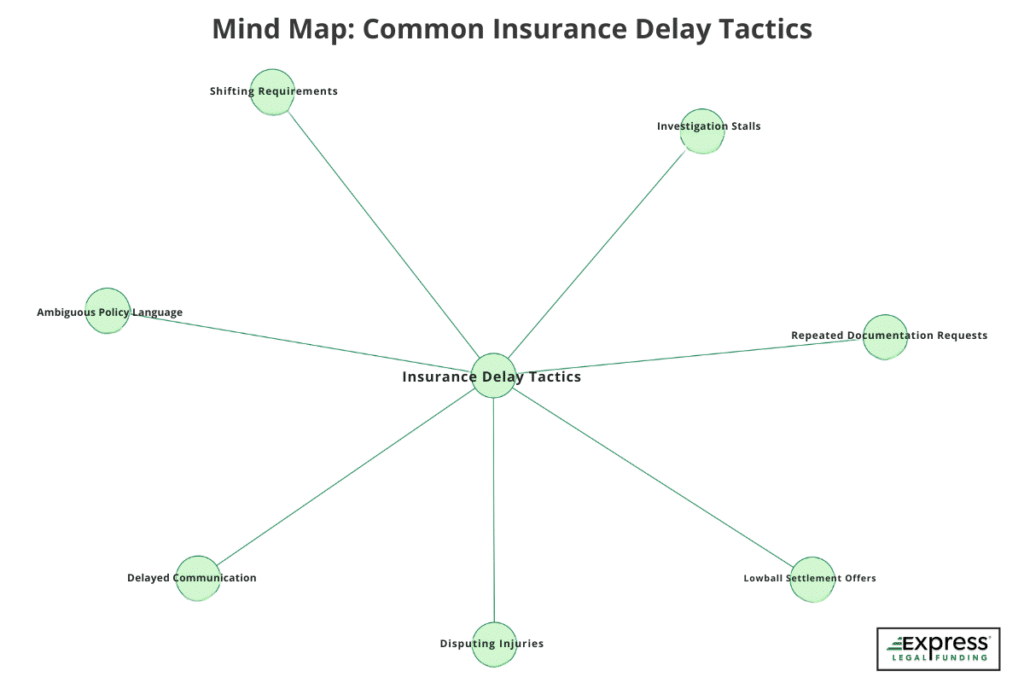

Mapa mental: tácticas comunes de retraso de las aseguradoras

Comprender las 3 D de las reclamaciones de seguros: retrasar, denegar, defender

En el complejo mundo de las reclamaciones de seguros, las «3 D» ( retrasar, rechazar, defender ) sirven como marco estratégico que muchas aseguradoras utilizan para gestionar y, en ocasiones, minimizar los pagos.

Esto no es solo una especulación. Un reportaje de investigación de la CNN reveló que State Farm y Allstate, dos de las mayores aseguradoras de Estados Unidos, adoptaron esta misma estrategia a mediados de la década de 1990, basándose en las recomendaciones de la consultora McKinsey & Company

La estrategia animaba a las aseguradoras a retrasar, negar y defenderse deliberadamente de las reclamaciones legítimas, en particular las lesiones de tejidos blandos de bajo impacto, con el fin de aumentar los beneficios y disuadir a los reclamantes de solicitar una indemnización completa.

Retraso: desgastar al asegurado

La primera «D», demora, implica tácticas ya comentadas, como solicitudes excesivas de documentación y prolongadas interrupciones en la comunicación, que pueden desgastar la determinación y la paciencia de los reclamantes

Denegación: tecnicismos y ambigüedades

Una vez que la reclamación se ha retrasado lo suficiente, las aseguradoras pueden pasar a la segunda «D», denegación. Este paso suele implicar la búsqueda de tecnicismos o ambigüedades en la redacción de la póliza para justificar la denegación, lo que obliga a los asegurados a esforzarse por demostrar su caso

Las denegaciones pueden basarse en discrepancias aparentemente menores o en interpretaciones que favorecen a la aseguradora, lo que complica aún más el camino del reclamante hacia la resolución

Defender: presión legal e intimidación

Si el asegurado persiste y impugna la denegación, la aseguradora puede recurrir a la tercera «D», defender

Esto implica prepararse para posibles batallas legales, en las que las aseguradoras aprovechan sus recursos y su experiencia jurídica para defender su decisión, a menudo intimidando a los reclamantes para que acepten acuerdos menos favorables.

Comprender las 3 D es fundamental para los asegurados, ya que les permite conocer el enfoque sistemático que pueden adoptar las aseguradoras para proteger sus intereses financieros

Al conocer estas tácticas, los reclamantes pueden prepararse mejor para contrarrestar cada etapa, asegurándose de mantenerse firmes en su búsqueda de una indemnización justa. Este conocimiento permite a los asegurados afrontar el proceso de reclamación con resiliencia y determinación, consiguiendo en última instancia la resolución que merecen.

Una mirada satírica a las tácticas de retraso y denegación de las aseguradoras

¿Quiere ver una visión satírica, pero sorprendentemente precisa, de cómo las compañías de seguros retrasan y deniegan las reclamaciones? Este video destaca las frustrantes tácticas a las que se enfrentan a menudo los asegurados, con un toque humorístico que nos resulta muy familiar.

Ejemplos reales de las tácticas de retraso de las compañías de seguros

Los ejemplos reales de las tácticas de retraso de las compañías de seguros revelan lo difícil y agotador que puede ser el proceso de reclamación para los asegurados. En Express Legal Funding, vemos cómo estas estrategias de retraso se aplican a diario en una amplia gama de casos.

Los cuatro ejemplos siguientes destacan los comportamientos de retraso más comunes en diferentes tipos de reclamaciones de seguros, lo que demuestra por qué es esencial mantenerse informado, ser persistente y proactivo.

Ejemplo 1: Retraso en la reparación del techo después de una tormenta

Consideremos el caso de un propietario que presentó una reclamación después de que una fuerte tormenta dañara su techo

A pesar de presentar toda la documentación requerida con prontitud, la aseguradora solicitó repetidamente pruebas adicionales, como informes meteorológicos detallados y presupuestos de contratistas, lo que alargó el proceso durante meses.

Este «baile de documentación» dejó al propietario en una situación de incertidumbre, sin poder proceder con las reparaciones necesarias

Ejemplo 2: Víctima de un accidente automovilístico en espera

En otro caso, una víctima de un accidente automovilístico quedó atrapada en el “juego de la espera” de la aseguradora, soportando semanas sin respuestas a sus consultas ni actualizaciones sobre el progreso de la reclamación. El prolongado silencio no sólo retrasó su liquidación, sino que también intensificó el estrés emocional y financiero durante un período de recuperación ya de por sí difícil.

Ejemplo 3: Reclamación por daños causados por un incendio en una pequeña empresa

Un tercer ejemplo se refiere al propietario de una pequeña empresa cuya reclamación por daños causados por un incendio fue objeto de un «estancamiento de la investigación», ya que la aseguradora llevó a cabo una revisión exhaustiva de los registros financieros de la empresa, aparentemente para verificar la legitimidad de la reclamación

Este prolongado escrutinio retrasó el pago, lo que dificultó la capacidad de la empresa para recuperarse y reanudar sus operaciones

Estos ejemplos ponen de relieve el impacto real de las tácticas dilatorias, subrayando la importancia de ser proactivo y estar informado.

Al comprender estas estrategias, los asegurados pueden navegar mejor por el proceso de reclamación, defendiendo eficazmente la resolución que merecen y minimizando la frustración y la tensión financiera causadas por tales retrasos.

Recurso legal: cómo defenderse de las tácticas dilatorias

Cuando se enfrentan a tácticas de retraso persistentes por parte de las compañías de seguros, los asegurados pueden considerar que el recurso legal se convierte en un paso necesario para garantizar la indemnización que merecen. Comprender sus derechos y las vías legales disponibles puede transformar una batalla aparentemente difícil en un proceso más manejable

Paso 1: Documente todo

El primer paso es documentar meticulosamente todas las interacciones con la aseguradora, incluidas las llamadas telefónicas, los correos electrónicos y las cartas, ya que estas pruebas pueden ser cruciales si es necesario emprender acciones legales

Paso 2: Consulte a un abogado especializado en reclamaciones

Consultar con un abogado especializado en reclamaciones de seguros puede proporcionarle una orientación muy valiosa, ayudándole a comprender los matices de su póliza y las obligaciones legales de la aseguradora

En algunos casos, una carta redactada en términos contundentes por un abogado puede incitar a la aseguradora a acelerar el proceso de reclamación, ya que es posible que desee evitar los costos y la publicidad de una batalla legal.

Paso 3: Presente una queja o una demanda

Si estos pasos iniciales no dan resultado, presentar una queja ante el departamento de seguros de su estado puede ejercer una presión adicional sobre la aseguradora para que actúe de buena fe. En casos más graves, la mejor opción puede ser iniciar un litigio

Aunque puede ser un proceso largo y costoso, también puede conducir a un acuerdo o sentencia justo a su favor

Al tomar estas medidas, los asegurados pueden contrarrestar eficazmente las tácticas dilatorias, asegurándose de no quedar a merced de una aseguradora que no responde. Este enfoque proactivo no solo ayuda a resolver la reclamación actual, sino que también sienta un precedente para un trato justo en futuras interacciones.

Cómo acelerar una reclamación al seguro

Acelerar una reclamación al seguro requiere un enfoque estratégico que combine preparación, persistencia y comunicación eficaz

Presente una reclamación completa y bien organizada

El primer paso es asegurarse de que toda la documentación esté completa y organizada antes de presentar la reclamación. Esto incluye reunir pruebas como fotos, recibos y cualquier informe relevante que respalde su caso.

Al presentar una reclamación completa y bien documentada, se reducen las posibilidades de que las aseguradoras soliciten información adicional, lo que puede retrasar el proceso. A continuación, mantenga una comunicación regular con su ajustador de seguros

Haga un seguimiento periódico y mantenga registros

Establezca recordatorios para hacer un seguimiento del estado de su reclamación y mantenga registros detallados de todas las interacciones, incluyendo fechas, horas y el contenido de las conversaciones. Esto no solo mantiene su reclamación en el radar de la aseguradora, sino que también demuestra su compromiso con la resolución rápida del problema.

Si se producen retrasos, considere la posibilidad de elevar el asunto poniéndose en contacto con un supervisor o presentando una queja formal a la aseguradora

Utilice la tecnología y los portales en línea

Aprovechar la tecnología también puede ser beneficioso. Muchas aseguradoras ofrecen portales en línea donde puede seguir el progreso de su reclamación y comunicarse directamente con los ajustadores

Elevar el asunto cuando sea necesario

Si estas medidas no dan resultado, puede ser necesario buscar la ayuda de un grupo de defensa del consumidor o consultar con un abogado

Al tomar estas medidas proactivas, los asegurados pueden gestionar eficazmente el proceso de reclamación, minimizando los retrasos y asegurándose de recibir la indemnización que les corresponde de manera oportuna. Este enfoque no solo aborda las preocupaciones inmediatas, sino que también sienta las bases para una interacción más fluida en futuras reclamaciones.

Reflexiones finales: no permita que las tácticas dilatorias de las aseguradoras se salgan con la suya

Las tácticas dilatorias de las compañías de seguros están diseñadas para frustrar a los reclamantes, minar su determinación y reducir los pagos. Pero saber cómo funcionan estas estrategias, y cómo responder a ellas, puede ayudarle a recuperar el control.

Manténgase organizado, documente cada interacción y no dude en buscar asesoramiento. Ya sea de un profesional del derecho o de un grupo de defensa del consumidor, el asesoramiento de expertos puede ser clave para proteger sus derechos y garantizar la indemnización que se merece.

Comprender su póliza y reconocer los retrasos injustificados le permite desafiar las prácticas de mala fe y hacer avanzar su reclamación. Cada medida proactiva no solo le acerca a la resolución, sino que también impulsa una mayor responsabilidad en el sector de los seguros.

Preguntas frecuentes sobre las reclamaciones de seguros retrasadas

¿Por qué tarda tanto en tramitarse mi reclamación al seguro?

Las compañías de seguros suelen retrasar las reclamaciones para reducir los pagos y proteger sus ganancias. Entre las razones más comunes se encuentran las solicitudes repetidas de documentación, las investigaciones prolongadas y las tácticas diseñadas para presionarlo a aceptar un acuerdo menor. Estos retrasos son estratégicos y no siempre están justificados, especialmente si su documentación está completa.

¿Qué puedo hacer si mi aseguradora ignora mi reclamación?

Empiece por documentar todas las interacciones, incluidas las llamadas, los correos electrónicos, las cartas y las respuestas no recibidas. Haga un seguimiento periódico y eleve el asunto solicitando hablar con un supervisor. Si sigue siendo ignorado, considere la posibilidad de presentar una queja ante el departamento de seguros de su estado y consulte a un abogado especializado en seguros de mala fe para explorar las acciones legales y proteger sus derechos.

¿Es legal que las compañías de seguros retrasen las reclamaciones?

Sí, hasta cierto punto. Las aseguradoras pueden retrasar las reclamaciones mientras llevan a cabo una investigación razonable. Sin embargo, los retrasos excesivos o injustificados pueden infringir las leyes sobre seguros de mala fe. Si su aseguradora está dando largas sin una razón válida, es posible que tenga el derecho legal de impugnar el retraso y solicitar una indemnización adicional mediante una demanda por mala fe.

¿Qué es una carta de denegación de reclamación de seguro?

Una carta de denegación de reclamación de seguro es una notificación formal de su compañía de seguros en la que se explica por qué su reclamación ha sido denegada parcial o totalmente. Por lo general, incluye el motivo de la denegación, referencias a disposiciones específicas de la póliza y su derecho a apelar.

Si la explicación es vaga o injustificada, puede indicar mala fe, y usted debería considerar la posibilidad de buscar asesoramiento legal.

¿Cuánto tiempo debe tardar en tramitarse una reclamación al seguro?

La mayoría de las reclamaciones de seguros sencillas deben tramitarse en un plazo de 30 días, dependiendo de la legislación de su estado y de la complejidad del caso. Sin embargo, algunas aseguradoras pueden tardar más, especialmente si utilizan tácticas dilatorias. Si su reclamación se prolonga más allá de este plazo sin una explicación válida, puede que sea el momento de pasar a la acción.

¿Puedo demandar a mi compañía de seguros por retrasar mi reclamación?

Sí. Si su aseguradora retrasa injustificadamente su reclamación sin una justificación válida, puede constituir mala fe. Puede demandar por daños y perjuicios y, en algunos casos, recuperar una indemnización superior al importe original de la reclamación, como los honorarios legales, el daño emocional o los daños punitivos.

Hable con un abogado especializado en seguros de mala fe para determinar si su caso reúne los requisitos para emprender acciones legales.

¿Cuáles son las 3 D de los seguros?

Las «tres D de los seguros» se refieren a retrasar, denegar y defender, una estrategia que utilizan algunas compañías de seguros para minimizar el pago de las reclamaciones:

- Retrasar: ralentizar la comunicación y la tramitación de las reclamaciones para frustrar a los asegurados.

- Negar: rechazar las reclamaciones utilizando tecnicismos o un lenguaje ambiguo en las pólizas.

- Defender: Luchar contra las reclamaciones en los tribunales para desalentar las impugnaciones legales.

Esta táctica, revelada en informes de investigación, está diseñada para presionar a los reclamantes para que acepten un acuerdo por menos dinero o renuncien por completo.

¿Cuáles son las señales de que mi compañía de seguros está retrasando mi reclamación?

Las señales comunes de retraso incluyen solicitudes repetidas de documentos que ya ha presentado, retrasos inexplicables en la comunicación, actualizaciones vagas como «su reclamación está en revisión» y cambios frecuentes en los ajustadores de reclamaciones. Estas tácticas pueden utilizarse para frustrarlo y que acepte un acuerdo bajo o renuncie por completo a su reclamación.

¿Necesita ayuda con una reclamación de seguro retrasada? Esto es lo que debe hacer

Si se enfrenta a retrasos inexplicables, solicitudes repetidas de documentos o actualizaciones vagas como «su reclamación está en proceso de revisión», no está solo. Muchos asegurados y víctimas de accidentes automovilísticos experimentan las mismas tácticas de retraso de las compañías de seguros descritas anteriormente, lo que a menudo les provoca estrés financiero mientras esperan su indemnización.

No deje que las tácticas dilatorias de las aseguradoras dicten su indemnización

- Hable con un experto legal: si sospecha de mala fe o retrasos intencionados, consulte a un abogado especializado en lesiones personales (para reclamaciones por accidentes) o a un abogado especializado en mala fe de las aseguradoras (para disputas con asegurados). Estos profesionales legales pueden revisar su caso, explicarle sus derechos y ayudarle a tomar medidas para recuperar la indemnización a la que tiene derecho.

- Explore la financiación previa al acuerdo: no permita que el estrés financiero le presione para aceptar una oferta a la baja. Luche con la financiación previa al acuerdo de Express Legal Funding, una forma rápida y sin riesgos de acceder a dinero en efectivo para pagar facturas médicas, alquiler, comestibles y otros gastos esenciales mientras su reclamación sigue pendiente. No es un préstamo, y solo tendrá que devolverlo si gana o llega a un acuerdo en su caso. Obtenga más información viendo el comercial oficial de Express Legal Funding.

👉 ¿Necesita dinero rápido mientras espera su reclamación? Solicite hoy mismo la financiación previa al acuerdo y obtenga el apoyo que necesita para seguir adelante con confianza.

Glosario de términos clave de este artículo

- Seguro de mala fe: se refiere a la conducta deshonesta o injusta de una aseguradora, como retrasar o denegar injustificadamente reclamaciones válidas, lo que incumple su obligación de tratar a los asegurados de forma justa.

- Reservas para reclamaciones: dinero que las aseguradoras asignan específicamente para pagar las indemnizaciones previstas, garantizando así que puedan hacer frente a sus responsabilidades futuras.

- Manipulación de la documentación:Táctica porlaque las aseguradoras retrasan el proceso solicitando continuamente más documentos, a menudo ya presentados o innecesarios, para agobiar al reclamante y prolongar el proceso.

- Aplazamiento de la investigación: cuando una compañía de seguros alarga innecesariamente el proceso de investigación de la reclamación, a menudo alegando que necesita más tiempo para validarla, a pesar de disponer de suficientes datos.

- Asegurado: Persona física o jurídica titular de una póliza de seguro y con derecho a la cobertura prevista en sus disposiciones.

- Financiación previa al acuerdo: Tipo de anticipo financiero que se ofrece a los demandantes mientras se desarrolla el juicio, normalmente con la obligación de devolverlo solo si ganan o llegan a un acuerdo, también conocido como financiación sin recurso.

- Las 3 D: término informal que describe una estrategia común de las aseguradoras para reducir los pagos mediante: el retraso de las reclamaciones, la denegación de la cobertura y la defensa agresiva contra las demandas.

- Juego de espera: forma de retraso pasivo en la que las aseguradoras mantienen a los reclamantes en el limbo con información limitada o respuestas vagas, lo que provoca incertidumbre y frustración.