🙅 Si su solicitud de préstamo previo al acuerdo ha sido denegada, no es el único, y eso no significa necesariamente que su caso sea débil. Aunque estos anticipos de acuerdos no se basan en la puntuación crediticia ni en los ingresos, siguen estando sujetos a estrictos requisitos de elegibilidad.

La mayoría de las denegaciones se producen debido a factores legales, procedimentales o específicos del caso que hacen que el riesgo sea demasiado alto para los prestamistas de demandas. Comprender las razones más comunes de rechazo puede ayudarle a solucionar el problema y volver a presentar la solicitud con éxito.

En esta guía, explicaremos por qué se rechazan los préstamos previos al acuerdo y qué medidas puede tomar para mejorar sus posibilidades de aprobación.

¿Qué es un préstamo previo al acuerdo y cómo funciona?

Un préstamo previo al acuerdo, tambiénconocido como financiación de litigios, financiación legal o anticipo en efectivo para litigios, esun anticipo financiero sin recurso que se concede a los demandantes con reclamaciones legales pendientes. Le permite acceder a dinero ahora mismo en función del valor esperado de su futuro acuerdo.

A diferencia de los préstamos tradicionales, la financiación previa al acuerdo no requiere pagos mensuales, verificaciones de crédito ni reembolsos si pierde el caso. Al no tener recurso, el reembolso solo se produce si se llega a un acuerdo satisfactorio o se obtiene una sentencia favorable. Esto lo convierte en una opción valiosa para las víctimas de lesiones personales y otros demandantes que necesitan ayuda financiera durante un largo proceso legal.

Lea nuestra guía: Préstamos para litigios frente a financiación previa al acuerdo: 5 diferencias clave

Descargo de responsabilidad: Para mayor claridad y accesibilidad, en este artículo se utiliza el término «préstamo». Sin embargo, los préstamos previos al acuerdo son técnicamente anticipos en efectivo sin recurso, no préstamos tradicionales basados en el crédito. La aprobación se basa en el mérito de su caso legal, no en su solvencia crediticia.

¿Por qué se rechazan los préstamos previos al acuerdo?

Las empresas de financiación legal evalúan cuidadosamente el riesgo antes de aprobar un préstamo previo al acuerdo. Dado que el reembolso solo proviene de un acuerdo futuro o de una sentencia judicial, los prestamistas deben estar seguros de que su caso tiene posibilidades de éxito y de que el pago esperado será lo suficientemente grande como para cubrir el anticipo, los honorarios de su abogado y cualquier gravamen pendiente o factura médica.

Si su solicitud fue denegada, es probable que no cumpliera con los criterios internos de elegibilidad o los umbrales de riesgo del prestamista. Esto podría deberse a la etapa en la que se encuentra su caso, a la documentación insuficiente o a preocupaciones sobre la responsabilidad o la posible recuperación.

A continuación se incluye una lista de los motivos más comunes por los que se rechazan las solicitudes de préstamos para litigios.

Las 10 razones principales por las que se rechazan los préstamos previos al acuerdo

- No tiene un abogado que represente su caso.

- Su caso es demasiado débil o el financiador lo considera demasiado arriesgado.

- El valor esperado del acuerdo es demasiado bajo para justificar la financiación.

- Vive en un estado que restringe o prohíbe la financiación legal.

- Ya ha recibido la cantidad máxima permitida en función del valor de su caso.

- Su abogado no coopera con la empresa financiadora.

- Su caso es demasiado reciente o carece de documentación suficiente.

- La responsabilidad no está clara, es objeto de disputa o usted es parcialmente culpable.

- Tienes embargos pendientes o un caso de quiebra activo.

- El tipo de su caso no es elegible o entra en conflicto con las directrices de la política del prestamista.

1. No tiene un abogado

Las empresas de financiación previa al acuerdo rechazan las solicitudes de los demandantes que no cuentan con un abogado. La representación legal es un requisito estricto, ya que los prestamistas confían en su abogado para validar la reclamación, compartir las novedades del caso y coordinar el reembolso de cualquier acuerdo futuro. Sin un abogado, los financiadores consideran que el caso es demasiado arriesgado como para apoyarlo.

2. Su caso es demasiado débil o arriesgado

Las solicitudes de préstamos para litigios suelen ser rechazadas cuando el caso parece demasiado débil o incierto para ganar. Las empresas de financiación legal evalúan la solidez de su reclamación basándose en la responsabilidad del demandado, las pruebas disponibles y los daños esperados. Si su caso carece de pruebas claras o tiene pocas posibilidades de llegar a un acuerdo, es poco probable que los financiadores asuman el riesgo.

Por ejemplo, en un caso de resbalón y caída, si hay un testimonio de un testigo ocular que afirma que el demandante pareció caer intencionadamente y no se encontró ningún líquido ni peligro visible en el suelo, la credibilidad percibida de la reclamación se ve significativamente debilitada.

Incluso si el demandante resultó lesionado, la falta de pruebas de responsabilidad y la sugerencia de fraude pueden llevar a los financiadores a denegar la solicitud.

3. El valor esperado de su acuerdo es demasiado bajo

Las solicitudes de préstamos previos al acuerdo suelen denegarse cuando el monto esperado del acuerdo es demasiado bajo. La mayoría de las empresas de financiamiento legal solo aprueban casos con un valor proyectado suficiente, normalmente superior a 20 000 dólares, para que haya margen suficiente para devolver el anticipo después de los honorarios legales y los gravámenes. Si el valor de su caso es demasiado bajo, es posible que no reúna los requisitos para obtener financiamiento.

4. Vive en un estado que restringe la financiación legal

Algunos estados prohíben o regulan estrictamente la financiación previa al acuerdo, lo que da lugar a denegaciones automáticas de préstamos. Si vive en un estado con leyes restrictivas, como Arkansas, Colorado, Kentucky o Tennessee, es posible que los préstamos para litigios no estén disponibles legalmente.

Incluso si su caso es sólido, las empresas de financiación legal éticas no aprobarán solicitudes en jurisdicciones donde no se permite la financiación.

5. Ya ha obtenido la financiación máxima

Las empresas de financiamiento de litigios suelen limitar los anticipos entre el 10 % y el 20 % del valor estimado de su caso. Si ya ha recibido un préstamo previo al acuerdo o tiene gravámenes médicos o legales sustanciales, es posible que haya alcanzado su límite de financiamiento.

En ese caso, es probable que cualquier nueva solicitud sea denegada debido a la limitada recuperación restante.

¿Quiere saber si puede obtener financiación adicional? Lea nuestra guía completa: ¿Cuántos préstamos previos al acuerdo puede obtener?

6. Su abogado no coopera

Si su abogado se niega a trabajar con la empresa de financiación, es probable que su préstamo previo al acuerdo sea denegado. Los proveedores de financiación legal exigen que su abogado proporcione los documentos del caso, verifique el estado del mismo y firme la sección de reconocimiento del abogado para el acuerdo de financiación. Sin la cooperación de su abogado, los prestamistas no pueden tramitar ni aprobar la solicitud.

En la práctica: algunos abogados se muestran reacios a participar en la financiación legal debido a sus preocupaciones sobre las condiciones de reembolso o cómo podría afectar a la liquidación neta de sus clientes. Esto puede llevarles a negarse a firmar el acuerdo de financiación o a retrasar el envío de los documentos necesarios. Incluso si su caso cumple los requisitos, la falta de cooperación del abogado puede detener el proceso por completo.

Consejo profesional: Si esto ocurre, hable abiertamente con su abogado para comprender sus preocupaciones. Algunos financiadores están dispuestos a trabajar directamente con su asesor legal para abordar cuestiones éticas o logísticas.

Guía relevante: ¿Puedo obtener financiación previa al acuerdo sin el consentimiento de mi abogado?

7. Su caso es demasiado reciente o carece de documentación

Las solicitudes de préstamos previos al acuerdo suelen denegarse cuando no hay suficiente documentación para evaluar adecuadamente el caso. Las empresas de financiación legal se basan en los expedientes de los casos para evaluar el riesgo y, sin pruebas suficientes, no pueden determinar si su demanda tiene posibilidades de prosperar o de dar lugar a un acuerdo significativo.

Si su reclamación se encuentra todavía en las primeras fases previas al litigio, como a la espera de un informe policial, historiales médicos, declaraciones de testigos o la presentación de una denuncia formal, es posible que los financiadores consideren que su caso está demasiado poco desarrollado como para respaldarlo. Incluso si sus lesiones son graves, los prestamistas necesitan documentación clara para confirmar la responsabilidad, los daños y el alcance de sus pérdidas.

Por ejemplo, si ha resultado lesionado en un accidente de tráfico por alcance, pero aún no ha recibido tratamiento médico ni ha presentado una reclamación al seguro del conductor culpable, no hay pruebas de daños o negligencia en el expediente. En tales casos, las empresas de financiación legal suelen esperar a que haya más documentación disponible antes de reconsiderar su solicitud.

Consejo profesional: Cuanto más sólida sea su documentación, especialmente los registros médicos y los informes del incidente, más fácil será para los aseguradores aprobar su solicitud.

8. La responsabilidad no está clara o usted es parcialmente culpable

Las empresas de financiación legal suelen denegar las solicitudes cuando la culpa del incidente es controvertida o compartida. En los estados con leyes de negligencia comparativa o contributiva, incluso tener parte de la culpa puede reducir o eliminar su indemnización. Si la responsabilidad no está claramente a su favor, los prestamistas pueden considerar que su caso es demasiado arriesgado para financiarlo.

Por ejemplo, si usted se lesionó en un accidente por resbalón y caída en una tienda de comestibles, pero hay imágenes de vigilancia que muestran que usted estaba mirando su teléfono y no se percató de la señal de «Suelo mojado», o un testigo afirma que usted resbaló a propósito, la empresa de financiación puede cuestionar la solidez de su reclamación de responsabilidad. Incluso si usted se lesionó legítimamente, esa incertidumbre sobre la culpa puede dar lugar a una denegación.

9. Tiene embargos pendientes o está en bancarrota

Las solicitudes de préstamos previos al acuerdo pueden ser denegadas si tiene embargos importantes o un caso de quiebra activo. Las empresas de financiación legal evalúan su recuperación neta, es decir, lo que queda después de los honorarios de los abogados, las facturas médicas, la manutención de los hijos o los embargos fiscales. Si esas obligaciones son demasiado elevadas, o si un tribunal de quiebras tiene una reclamación sobre su acuerdo, los prestamistas pueden rechazar su solicitud.

10. El tipo de caso no es elegible o hay conflictos con la política del prestamista

Algunas empresas de financiación legal tienen restricciones sobre los tipos de casos que aprueban para préstamos previos al acuerdo. Si su reclamación se refiere a negligencia médica, indemnización por accidente laboral o una demanda colectiva compleja, es posible que no entre dentro del perfil de riesgo del prestamista. Cada financiador establece sus propias directrices, por lo que la elegibilidad puede variar según el proveedor.

Lea nuestra guía detallada y totalmente actualizada para ayudarle a elegir el proveedor de financiación legal adecuado, especialmente si otras empresas le han decepcionado: Las 10 mejores empresas de financiación legal en 2025: puntuaciones y reseñas

Cuadro resumen: Por qué se rechazan los préstamos previos al acuerdo

| Motivo de la denegación | Explicación |

|---|---|

| Sin representación legal | Las empresas de financiamiento legal exigen que cuentes con un abogado. Sin representación legal, tu solicitud será rechazada automáticamente. |

| El caso es demasiado débil o arriesgado | Si su reclamación carece de pruebas o tiene pocas posibilidades de prosperar, las empresas de financiación no asumirán el riesgo. |

| Valor del acuerdo demasiado bajo | Los casos con un valor inferior a 20 000 dólares pueden no ser elegibles, ya que es posible que no haya suficiente para cubrir los gastos legales y el anticipo. |

| Restricciones estatales sobre la financiación legal | Estados como Arkansas, Kentucky y Tennessee limitan o «prohíben» la financiación legal, lo que conduce a denegaciones automáticas. |

| Has alcanzado el límite de financiación | Los financiadores suelen limitar los préstamos al 10-20 % del valor de su caso. Si ya ha recibido financiación, es posible que no pueda optar a más. |

| El abogado no coopera | Si su abogado se niega a compartir documentos o a firmar el acuerdo de financiamiento, la solicitud no podrá continuar. |

| El caso es demasiado reciente o falta documentación | Las reclamaciones en fase inicial sin informes policiales o registros médicos suelen ser rechazadas debido a la falta de información evaluable. |

| La responsabilidad es objeto de controversia o se comparte | Si usted tiene parte de la culpa o la responsabilidad no está clara, los prestamistas pueden considerar que su caso es demasiado arriesgado. |

| Embargos pendientes o quiebra | Una quiebra activa o gravámenes impagados (por ejemplo, manutención infantil o deudas fiscales) pueden reducir su recuperación neta y descalificarlo. |

| Tipo de caso no elegible o política interna | Algunos financiadores excluyen tipos de casos como negligencia médica o indemnización por accidentes laborales debido a directrices internas de suscripción o restricciones de sus patrocinadores financieros. |

Qué hacer si le rechazan su préstamo previo al acuerdo (guía paso a paso)

Que le denieguen un préstamo previo al acuerdo no significa que se haya quedado sin opciones. En muchos casos, las denegaciones se basan en problemas temporales, como la falta de documentos, una reclamación en fase inicial o la cooperación limitada de su abogado. Esto es lo que puede hacer para mejorar sus posibilidades de que le aprueben una solicitud futura:

- Averigüe por qué se le ha denegado: pida una explicación clara a la empresa de financiación o a su abogado. Comprender el motivo exacto puede ayudarle a tomar medidas específicas.

- Refuerce la documentación de su caso: reúna todos los registros pertinentes, como informes médicos, fotos del accidente o informes policiales. Cuantas más pruebas aporte, mejor.

- Continúe con el tratamiento médico y siga los consejos de su abogado: ser constante con la atención médica y el asesoramiento legal demuestra que se toma en serio su caso.

- Resuelva los embargos pendientes o los problemas legales: si tiene un embargo por manutención infantil, una deuda con el IRS o un caso de quiebra activo, intente resolver estas obligaciones antes de volver a presentar la solicitud. Las reclamaciones legales o financieras sin resolver pueden reducir su posible indemnización y dar lugar a otra denegación.

- Espere hasta que su caso avance: a veces, el tiempo es la solución. Una vez que su reclamación esté más desarrollada o más cerca de llegar a un acuerdo, los prestamistas pueden reconsiderarla.

Consejo profesional: Puede volver a presentar la solicitud con el mismo prestamista o probar con otro que tenga criterios de aprobación más flexibles.

🟢 Solicite un anticipo previo al acuerdo con Express Legal Funding. ¡Las aprobaciones son rápidas!

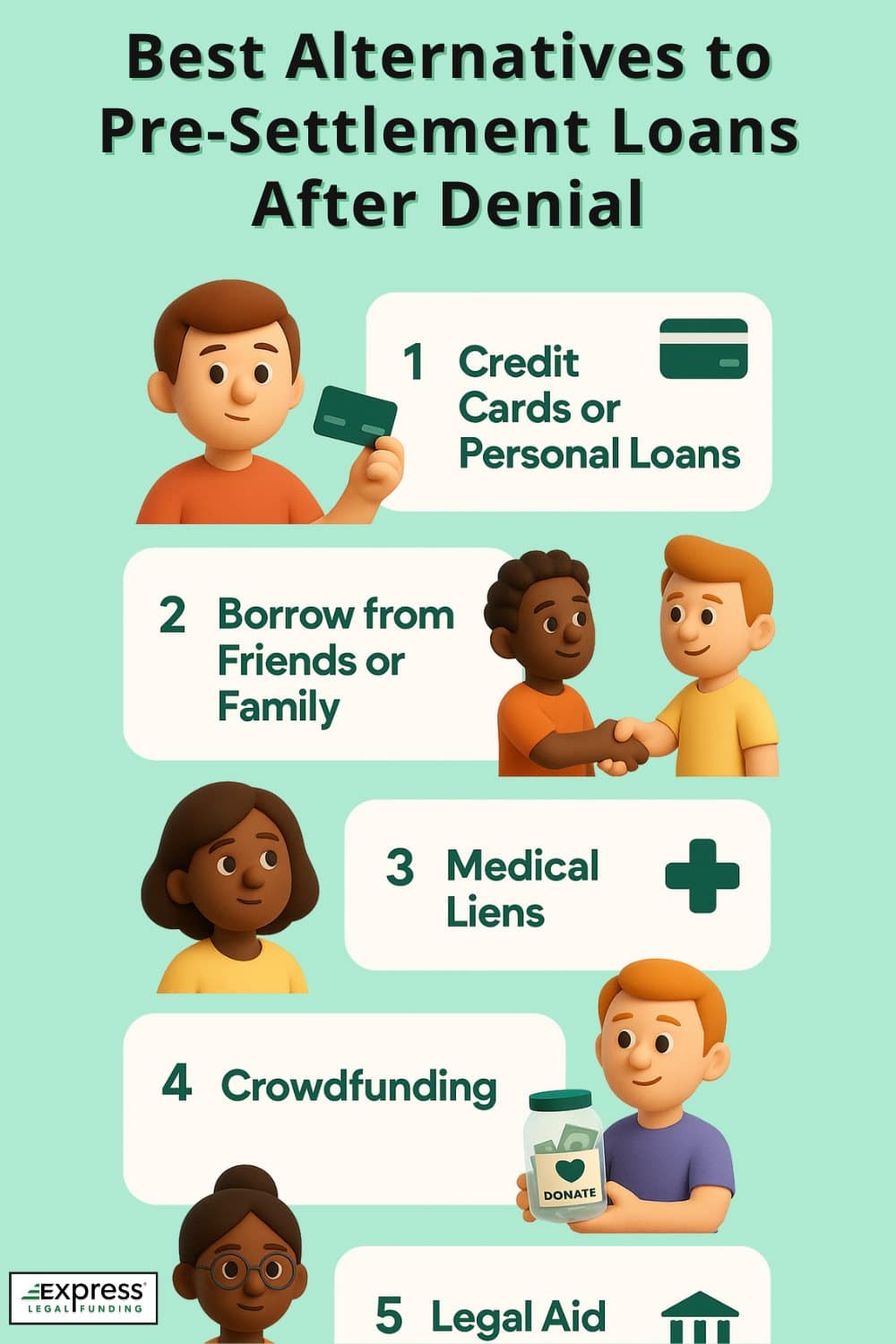

Las mejores alternativas a los préstamos previos al acuerdo tras una denegación

Si su solicitud de préstamo para litigios es rechazada, todavía hay otras formas de obtener apoyo financiero mientras su caso está pendiente. Considere estas opciones de financiación alternativas:

- Préstamos personales o tarjetas de crédito: ofrecen un acceso rápido al dinero en efectivo, pero conllevan obligaciones de pago e intereses, a diferencia de la financiación legal sin recurso.

- Pedir prestado a amigos o familiares: aunque no siempre es la opción ideal, puede ayudar a cubrir las necesidades sin requisitos formales de aprobación.

- Embargos de proveedores médicos o tratamiento en contingencia: algunos proveedores de atención médica pueden aceptar retrasar el pago hasta que se resuelva su caso mediante una carta de protección (LOP), un acuerdo legal que garantiza que se les pagará con su futura indemnización, especialmente común en las reclamaciones por lesiones personales.

- Plataformas de financiamiento colectivo: sitios como GoFundMe le permiten recaudar dinero de su comunidad para ayudar a cubrir las facturas y los gastos de manutención.

- Asistencia jurídica o programas locales sin fines de lucro: dependiendo de su situación, puede tener derecho a recibir ayuda financiera de emergencia o asistencia jurídica a través de organizaciones sin fines de lucro.

Consejo profesional: aunque estas alternativas pueden proporcionar un alivio a corto plazo, consulte siempre a su abogado antes de tomar decisiones financieras relacionadas con su demanda.

Explore más a fondo sus opciones financieras alternativas en nuestra guía: 15 alternativas a los préstamos para demandas: ventajas, desventajas y cómo solicitarlos

Preguntas frecuentes sobre la denegación de préstamos previos al acuerdo: respuestas a preguntas comunes

¿Puedo obtener un préstamo previo al acuerdo sin un abogado?

No, debe contar con un abogado para poder optar a un préstamo previo al acuerdo. Las empresas de financiación legal exigen que un abogado verifique su caso, proporcione la documentación y se encargue del reembolso con cargo a su acuerdo. Las solicitudes sin representación legal se deniegan automáticamente.

¿Mi puntuación crediticia afecta a mi solicitud de préstamo previo al acuerdo?

No, su calificación crediticia no afecta a la elegibilidad para la financiación legal. Los préstamos previos al acuerdo se basan en la solidez y el valor de su demanda, no en su historial crediticio, sus ingresos o su situación laboral.

¿Puedo volver a solicitar un préstamo para litigios después de que me lo hayan denegado?

Sí, puede volver a solicitarlo después de una denegación, especialmente si ha solucionado el problema que la causó. Las razones más comunes para volver a solicitarlo incluyen documentación adicional, avances en el caso o cooperación del abogado. Algunos prestamistas incluso animan a volver a presentar la solicitud una vez que su caso haya madurado.

¿Cuánto tiempo debo esperar para volver a solicitarlo después de una denegación?

Puede volver a solicitar financiación legal tan pronto como cambie el estado de su caso o se resuelva el motivo de la denegación. Esto puede incluir completar el tratamiento médico, obtener más documentación o conseguir la cooperación del abogado. Algunos demandantes vuelven a presentar la solicitud en unas semanas, mientras que otros esperan hasta que su caso haya avanzado significativamente.

En Express Legal Funding, a menudo animamos a los solicitantes a volver a presentar su solicitud en 30 días si su denegación se basó en cuestiones de tiempo, como que el caso era demasiado reciente o faltaba documentación. Nuestros suscriptores suelen aprobar a los solicitantes que fueron denegados anteriormente una vez que se dispone de más información o el caso avanza.

¿Puedo cambiar de empresa de financiación legal después de que me hayan rechazado?

Sí, puede presentar una solicitud a otra empresa de financiamiento legal después de haber sido rechazado. Cada empresa tiene sus propios criterios de suscripción, preferencias en cuanto al tipo de caso y tolerancia al riesgo. Si un prestamista rechaza su solicitud, otro puede aprobarla, especialmente si su caso avanza o si usted proporciona nueva documentación. Consulte siempre a su abogado antes de cambiar.

¿Puede mi abogado impedirme obtener un préstamo para litigios?

Su abogado no puede impedirle solicitar un préstamo para litigios, pero puede impedir su aprobación si no coopera. Las empresas de financiación legal necesitan que su abogado firme los documentos y confirme los detalles del caso. Si su abogado se niega, su solicitud no podrá ser procesada.

Guía relevante: ¿Puede mi abogado impedirme obtener financiación previa al acuerdo?

Reflexiones finales: no se rinda tras una denegación. Es posible que aún pueda optar a la financiación legal

Que le denieguen un préstamo previo al acuerdo puede ser frustrante, pero no significa que su caso carezca de fundamento. La mayoría de las denegaciones se deben a cuestiones de tiempo, documentación o criterios de elegibilidad, no a la solidez de su demanda. Si comprende por qué se rechazó su solicitud y toma medidas para resolver esos problemas, es posible que aún pueda optar a la financiación más adelante.

Recuerde: las empresas de financiación legal evalúan cuidadosamente el riesgo, pero muchas ofrecen segundas revisiones una vez que su caso avanza.

¿Necesita una segunda opinión? Express Legal Funding puede ayudarle

Si otra empresa de financiamiento legal rechazó su solicitud de un préstamo previo al acuerdo, no se rinda. En Express Legal Funding, nos especializamos en ayudar a los demandantes a obtener la aprobación, incluso después de que otros prestamistas hayan dicho que no, con rápidas compras de financiamiento previo al acuerdo. Nuestro equipo analiza su caso con una nueva perspectiva y nunca cobramos comisiones por solicitar o revisar su reclamación.

Hemos ayudado a miles de clientes lesionados a obtener adelantos en efectivo rápidos y asequibles antes del acuerdo, incluso en situaciones difíciles.

Contáctenos hoy mismo para obtener una evaluación gratuita y sin compromiso de su caso, y averigüe a cuánto podría optar en función del estado actualizado de su caso.

Solicite un préstamo previo al acuerdo con Express Legal Funding

Glosario de términos clave de este artículo

- Préstamo previo al acuerdo (también denominado financiación de litigios, financiación legal o anticipo en efectivo para litigios): tipo de anticipo financiero que se ofrece a los demandantes involucrados en reclamaciones legales activas. Se basa en el valor previsto de un futuro acuerdo o indemnización judicial y no requiere reembolso a menos que el demandante gane el caso.

- Sin recurso: acuerdo de financiación en el que solo se exige el reembolso si el demandante consigue obtener una indemnización. Si se pierde el caso, el demandante no debe devolver nada.

- Demandante: persona o parte que presenta una demanda para obtener una indemnización o reparación de la parte contraria.

- Acuerdo: Acuerdo mutuo alcanzado entre ambas partes en una disputa legal, que a menudo resuelve el asunto sin necesidad de ir a juicio.

- Indemnización judicial: Suma de dinero concedida al demandante por un juez o un jurado tras el veredicto de un juicio.

- Representación legal: El acto de estar representado por un abogado durante un asunto legal.

- Responsabilidad: Responsabilidad legal por causar daños, lesiones o perjuicios a otra parte.

- Daños y perjuicios: compensación monetaria solicitada o concedida a un demandante por las pérdidas o lesiones sufridas.

- Valor esperado del acuerdo: Cantidad de dinero prevista con la que probablemente se resolverá un caso, estimada normalmente por abogados o empresas de financiación.

- Límite de financiación: Límite máximo de la financiación previa al acuerdo que una empresa proporcionará para un caso, generalmente expresado como porcentaje del importe estimado del acuerdo.

- Reconocimiento del abogado: Parte del acuerdo de financiación que exige al abogado del demandante confirmar los detalles del caso y comprometerse a cooperar con el proveedor de financiación.

- Documentación: Todos los materiales relevantes utilizados para respaldar un caso legal, incluidos informes policiales, registros médicos, declaraciones de testigos y fotografías.

- Previo al litigio: La fase anterior a la presentación oficial de una demanda ante los tribunales, en la que las partes pueden negociar o preparar su caso.

- Negligencia comparativa: concepto jurídico por el que la indemnización del demandante puede reducirse en función de su parte de culpa en el incidente.

- Negligencia contributiva: norma jurídica más rígida (utilizada en algunos estados) según la cual, si se determina que el demandante tiene incluso una mínima culpa, se le puede denegar cualquier indemnización.

- Derecho de retención: Reclamación legal sobre la futura indemnización o sentencia judicial del demandante para garantizar el pago de deudas como facturas médicas, impuestos o manutención de los hijos.

- Quiebra: Procedimiento legal para personas físicas o jurídicas que no pueden pagar sus deudas. Un caso de quiebra en curso puede afectar a la elegibilidad del demandante para obtener financiación previa al acuerdo.

- Criterios de suscripción: conjunto de normas y factores de riesgo que utiliza una empresa de financiación legal para evaluar si aprueba una solicitud de financiación.